Содержание

- Резюме

- Рынок драгоценных камней

- Географическая структура мирового рынка алмазов.

- Игроки мирового рынка алмазов

- Российский рынок алмазов

- Рынок синтетических алмазовь

- Регулирование рынка алмазов

- Последствия пандемии COVID-19

Антон Табах, управляющий директор по макроэкономическому анализу и прогнозированию «Эксперт РА»

Анастасия Подругина, преподаватель факультета мировой экономики и мировой политики НИУ «ВШЭ»

Основные задачи алмазной биржи

Алмазные биржи (клубы) — эпицентр мировой торговли драгкамнями, основными участниками которой являются производители, дилеры и брокеры. Крупнейшие алмазные центры находятся в Израиле, Канаде, США, Бельгии, ЮАР, Индии.

Для удобства проведения торговых операций организаторы разработали отдельную инфраструктуру. Существуют целые алмазные хабы — специальные территории, где сконцентрирован весь производственный цикл.

Основные задачи алмазной биржи:

- Повышение эффективности сбыта для предприятий, добывающих алмазы, и компаний-производителей бриллиантов.

- Создание оптимального инструмента ценообразования и влияние на ценовые тенденции мирового рынка.

- Перенос в свою страну части мирового рынка алмазов и бриллиантов.

- Обеспечение собственных ювелиров драгкамнями в необходимом объеме.

- Независимые исследования и сертификация бриллиантов.

- Повышение привлекательности готовых изделий с бриллиантами и отдельных камней для конечных потребителей.

Резюме

Ситуацию на алмазном рынке в 2022 году называли «идеальным штормом» еще до начала пандемии COVID-19 – весной 2022 года оказались разрушены планы быстрого восстановления деятельности за счет роста спроса на алмазы и последующей реализации запасов.

Пандемия повлияла на все элементы глобальных цепочек алмазного рынка: upstream (добыча алмазов), midstream (обработка алмазов и изготовление ювелирных украшений), downstream (дистрибьюция). Глобальные цепочки стоимости оказались разорваны из-за ограничений экономической деятельности: на некоторых месторождениях добыча была приостановлена, огранщики в силу особенностей рынка были вынуждены прерывать производство на время карантина, спрос на ювелирные украшения упал.

Восстановление в III квартале может оказаться непродолжительным: «вторая волна» коронавируса и соответствующие ограничения экономической деятельности в IV квартале скорее всего окажут негативное влияние на деятельность всех элементов «алмазной цепочки».

Ключевые тезисы :

- Спрос на конечную ювелирную продукцию снизился – продажи во II квартале рекордно упали, в III квартале наблюдалось восстановление. Большую роль в восстановлении спроса сыграл Азиатско-Тихоокеанский регион (Китай, Южная Корея). Кроме того, карантин оказал позитивный эффект на развитие канала продаж украшений через интернет.

- Наступление в IV квартале 2022 года «второй волны» коронавируса и соответствующих ограничений экономической деятельности, вероятно, повлияет негативно на продажи и финансовые показатели второго полугодия.

- Рыночная структура алмазной индустрии – олигополия: два основных игрока – российская АЛРОСА и британская De Beers, добывающие более половины алмазов. Причем 2019-2020 годы, вероятно, сконцентрируют рыночную власть еще сильнее.

Дополнительные тезисы :

- Страны-лидеры в добыче алмазов в 2022 году остались неизменными: Россия, Ботсвана и Канада – лидирующая тройка с 2017 года (в 2022 году в Канаде открылись новые рудники). Основные импортеры на 2022 год – Индия (мировой огранный центр), ЕС (крупнейшая алмазная биржа в Бельгии) и ОАЭ (крупный алмазный центр).

- В 2022 году рынок алмазов переживал ощутимый спад: наблюдался «идеальный шторм» — одновременно несколько факторов оказали негативное влияние на рынок. Произошло снижение спроса на крупнейших рынках – в Китае и США – в силу геополитических факторов (торговая война США и Китая, протесты в Гонконге). Кроме того, сегмент огранки алмазов – midstream, представленный на 90% индийскими компаниями, — оказался под давлением серьезного снижения банковского финансирования.

- Продажи алмазов в 2022 году значительно сократились, и даже несмотря на сокращение добычи алмазов в ответ на сокращение продаж, компании накопили значительные запасы. Рынок ожидал, что в 2020 году отложенное потребление сможет компенсировать потери, понесенные в 2022 году.

- Пандемия COVID-19 негативно повлияла на все элементы глобальной цепочки алмазной индустрии. Добыча алмазов на некоторых месторождениях была прервана или даже законсервирована в силу ограничений экономической деятельности. Крупные алмазодобытчики, несмотря на значительно снизившиеся прибыли, не испытывают серьезных финансовых проблем. В то же время у игроков «среднего эшелона» в 2022 году происходили дефолты, и, возможно, восстановление рынка, начавшееся в III-IV квартале, не спасет некоторых из них.

- Midstream в Индии, не восстановившийся после проблем 2022 года, наложил почти двухмесячный мораторий на импорт алмазов. В огранном элементе производственной цепочки алмазного рынка велико количество игроков, и вероятно, что далеко не все из них переживут спад рынка в 2022 году, что может привести к консолидации сектора и укреплению его переговорной позиции.

Рынок драгоценных камней

В последнее десятилетие рынок природных камней рос во многом за счет увеличения потребительского спроса в Китае. Другой важный для драгоценных камней потребительский рынок – Северная Америка.

Алмаз – наиболее популярный из всех драгоценных камней, по объему продаж алмаз занимает около 80% рынка. Однако в 2022 году алмазный рынок переживал некоторый спад, связанный со спадом спроса и некоторыми проблемами внутри производственной цепочки.

Рынок цветных драгоценных камней (рубин, сапфир, изумруд) невелик относительно алмазного рынка и достаточно фрагментирован: на рынке работает множество отдельных небольших игроков, продукция не однородна, в связи с чем полноценный анализ рынка затруднен.

Существенная часть драгоценных камней (около 85%) на рынке на сегодняшний день синтетическая, причем ожидается дальнейший рост этого сегмента в связи с более низкими ценами на такие камни.

Цены в алмазной отрасли

Цены на алмазы зависят от категории камня, которая определяет его качество:

- Технические — алмазы низкого качества, которые используют в промышленности;

- Ювелирные — высокого качества, которые применяют в ювелирных изделиях.

Производители алмазов получают наибольшую прибыль за счет ювелирных камней, т.к цены на технические алмазы на порядок ниже.

Как формируется цена? Ценность камня зависит от его «родословной», каратности, чистоты и цвета.

Географическая структура мирового рынка алмазов.

Summary. Лидеры алмазной добычи — Россия, Ботсвана и Канада

Тройка лидеров в добыче алмазов на 2022 год – Россия (33%), Ботсвана (17%), Канада (14%). Суммарно три страны добывают 63% всех алмазов в мире. Кроме перечисленных стран, разработки ведутся в Демократической республике Конго, Австралии, Анголе, ЮАР и некоторых других странах. Суммарная доля перечисленных стран в добыче алмазов составляет 95%.

Крупнейшие алмазные месторождения

Россия – Мир, Айхал, Удачный, Нюрбинский, Ботуобинский (Западная Якутия), месторождение Ломоносова, месторождение Гриба (Архангельская область)

Ботсвана – Орапа, Летлхакане, Дамтша, Карове (Центральная Ботсвана), Джваненг (Южная Ботсвана)

Канада – Гачо Куэй (Северо-западные территории), Экати, Дайавик (озеро Гра), Ренард (Квебек)

Ангола – Катока, Фукаума, Луарика

Австралия – Аргайл (Кимберли), Мерлин (Северная территория)

ЮАР – Венеция (Лимпопо), Премьер (Куллинан), Финш (Северо-Капская провинция), Кофиефонтейн (Фри Стейт)

Географическая структура добычи на протяжении последнего десятилетия не претерпела значительных изменений. Рекордного уровня с 2004 г. (с момента, когда Кимберлийский процесс начал собирать данные о добыче) добыча алмазов достигла в 2022 году. Уровень мировой добычи вырос на 19,4% — с 126,4 до 150,9 млн карат. Лидеры отрасли – Россия и Ботсвана – нарастили добычу в 2022 году, но не очень значительно (+5% и +12% соответственно), а драйвером роста стала Канада, увеличившая добычу алмазов на 78%. В первую очередь это связано с запуском рудников Гачо Куэй и Ренар, позволившим Канаде закрепиться на третьем месте списка крупнейших производителей алмазов.

В 2022 же году мировое производство алмазов снизилось на 7% — добычу снизили все страны-лидеры кроме России (Ботсвана – (-3%), Канада – (-20%), Демократическая республика Конго (-14%), Австралия – (-8%)).

Динамика добычи алмазов в стоимостном выражении подвержена влиянию цен: пики в 2011 и 2014 годах связаны с ростом цен на алмазы. В 2022 году добыча алмазов в стоимостном выражении замедлилась на 6% – повлияло падение спроса на алмазы в США и Китае (двух крупнейших рынках) в связи с геополитическими и макроэкономическими факторами (торговая война США с Китаем, протесты в Гонконге, замедление крупнейших экономик мира, повысившими общий уровень неопределенности). Кроме того, негативно на спрос на алмазном рынке повлияло ослабление юаня и рупии к доллару США.

Высокий объем добычи в 2022 и начале 2022 годов в совокупности с более слабым, чем было предсказано, спросом на алмазы привел к падению цен и снижению продаж у крупнейших игроков алмазного рынка. Кроме того, у алмазодобывающих компаний накопились существенные запасы нереализованных камней, несмотря на снижение добычи в физическом выражении в 2022 году. Накопленные алмазы предполагалось продать с восстановлением рынка в 2022 году.

Добытые алмазы отличаются и по стоимости (которая во многом зависит от размера). Среди крупных добывающих стран в среднем самые дешевые алмазы добываются в Демократической республике Конго и Австралии, а самые дорогие – в Намибии и Лесото.

Россия – лидер не только по добыче алмазов, но и по разведанным запасам, на 2022 год разведанные запасы составляют 650 млн карат – около 60% от мировых разведанных запасов.

Основные импортеры алмазов – Индия, ЕС и ОАЭ. Их суммарная доля в импорте алмазов составляет 90%. Во всех трех регионах расположены крупнейшие алмазные биржи – в Мумбаи, Антверпене (Бельгия) и Дубае. Индия – главный мировой огранщик алмазов и производитель бриллиантов, доля страны в огранке алмазов – около 90%. Добыча алмазов в Индии незначительна, поэтому основную массу сырья Индия импортирует.

Снижение общего импорта алмазов в 2022 году на 12% произошло как на фоне снижения общего спроса на алмазы (спрос в ЕС снизился на 12%, в Китае – на 33%), а также на фоне снижения импорта Индией на 19% в связи со внутренними причинами.

Снижение импорта алмазов в Индии началось в 2022 году из-за проблем с доступом к финансированию индийских огранщиков после скандала о мошенничестве крупной ювелирной компании с банковскими операциями. На индийских огранщиков, значительно зависящих от внешнего финансирования, это повлияло крайне негативно. Кроме того, в 2022 году индийская таможенная служба ввела повышенные требования относительно раскрытия информации о ввозимых алмазах: теперь для беспрепятственного ввоза алмазного сырья требуется раскрывать информацию о стране происхождения каждого камня, его размере, форме, типе, цвете и т.д. Новые требования накладывают на огранщиков огромные издержки, опись ввозимых алмазов затягивает процесс на недели или даже месяцы.

Игроки мирового рынка алмазов

Summary. Алроса и De Beers накопили запасы и снизили выручку

Рынок необработанных алмазов – олигополия: в 2022 году два лидера рынка – АЛРОСА и De Beers — добыли более половины всей алмазов (69,3 млн карат). Существуют и другие игроки «среднего эшелона» — Rio Tinto (наиболее крупная компания из данной категории — 12% рынка), Petra Diamonds, Dominion Diamonds, AGD Diamonds, Lucara Diamond, Catoca.

Перечисленные компании владеют рудниками в разных странах:

- АЛРОСА – Россия (Якутия), Ангола

- De Beers – Ботсвана, Намибия, ЮАР, Канада

- Rio Tinto – Австралия, Канада

- Petra Diamonds – ЮАР, Танзания

На графике динамики добычи алмазов в разрезе по производителям так же виден спад производства в 2022 году, связанный со снижением совокупного спроса. В I квартале 2022 года (по отношению к I кварталу 2022 года) добычу снизили все крупные алмазодобытчики кроме Алросы: Алроса – +5%, De Beers – (-8%), Rio Tinto – (-18%), Petra Diamonds – (-7%). Рост алмазодобычи у Алросы, в частности, связан с открытием Верхне-Мунского месторождения. С учетом сниженного спроса рост добычи алмазов Алросой в конце 2022 – 2020 г. привел к росту запасов компании.

Добыча алмазов во II квартале 2022 года просела в результате ограничения экономической деятельности в связи с пандемией COVID-19. Наиболее существенно — у De Beers (-54%), практически не изменилась у Rio Tinto – во II квартале добыча упала только на 5,5%. Падение в добыче Алросы составило 42%, Petra Diamonds – 37%. Однако уже в III квартале объемы добычи начали восстановление, хотя они все еще меньше, чем в III квартале 2022 года (3Q2020 относительно 3Q2019: Алроса – (-24%), De Beers – (-3,8%), Rio Tinto – (-8%), Petra Diamonds – (-10%)).

Выручка в первом полугодии 2022 года упала очень значительно: Алроса – (-46,4%), De Beers – (-53,8%), Rio Tinto2 – (-48%), Petra Diamonds – (-60,3%) (относительно первого полугодия 2022 г.). На графике заметен и спад выручки в 2022 году, о котором было сказано выше.

В связи со значительным падением выручки в 2022 году и несмотря на несколько сниженную добычу алмазов в 2022 году, алмазодобывающие компании накопили достаточно серьезные запасы. Из двух крупнейших алмазодобытчиков объем запасов алмазов публикует только Алроса – физический объем запасов за год (III квартал 2022 – III квартал 2020) вырос более чем в полтора раза – с 21,7 млн карат до 30,6 млн.

Из четырех основных алмазодобытчиков, двое показали отрицательную EBITDA по результатам первого полугодия 2022 года – Rio Tinto и Petra Diamonds. Следует отметить, что у горнодобывающего концерна Rio Tinto в целом по итогам первого полугодия 2022 г. EBITDA оказалась положительной, отрицательна только EBITDA по алмазному сегменту.

Добыча алмазов – высокомаржинальная отрасль, из крупнейших алмазодобытчиков Алроса также обладает наибольшей рентабельностью по EBITDA. Даже на конец первого полугодия 2022 года Алроса показала высокую рентабельность – 42% на фоне околонулевой рентабельности других крупных игроков.

Объем капиталовложений в первом полугодии 2022 года также сократился: Алроса – (-20%), De Beers – (-42,8%), Rio Tinto – (-13%), Petra Diamonds – (-76,8%) (относительно первого полугодия 2019 г.).

Рынок алмазов в мировой экономике отличается «прыгающими» показателями. И немалую роль в его развитии играют также и . Даже те, которые имеют самый первый опыт в алмазодобыче.

К примеру, «Трубка имени Гриба». Изначально она должна была быть продана российской нефтяной . Однако на сегодняшний день разрабатывается ею самостоятельно.

Ежегодный уровень алмазодобычи в 2016 году смог составить 170 миллионов каратов. Однако в последующие годы добыча расти будет незначительно. К 2022 году она увеличится всего лишь ещё на 5 миллионов каратов. Дело в том, что запасы, находящиеся сегодня в отработке, постепенно истощаются. А вот новых крупных проектов появляется не так уж и много.

Кроме того, эксперты утверждают, что даже если в ближайшее время будет обнаружено новое месторождение алмазов, подготовительные и геологоразведочные работы всё равно займут немало времени. То есть, к 2022 году общая картина особо не изменится.

Российский рынок алмазов

Summary. Цена карата на экспорт падает, а на импорт — растет

Основное направления российского экспорта – Бельгия (70%), в Антверпене находится одна из крупнейших алмазных бирж мира. Кроме того, Россия экспортирует алмазы в ОАЭ, Индию, Гонконг, Израиль, в 2019 году 99% экспортируемых алмазов были отправлены в эти страны (97,6% в стоимостном выражении).

Россия также импортирует алмазы, преимущественно из Бельгии (54%), другие направления импорта – ОАЭ, Гонконг, Великобритания, Израиль. Суммарно из этих стран Россия импортирует 99% всего импорта алмазов (93,4% в стоимостном выражении).

В среднем Россия экспортирует более дешевые алмазы, а импортирует более дорогие. В 2022 году средняя цена одного экспортируемого карата составила $89,4, а одного импортируемого карата — $284,1.

Во втором квартале 2022 года и экспорт, и импорт алмазов из России ожидаемо значительно сократились: экспорт упал на 86% в физическом выражении (-87% в стоимостном выражении), импорт упал на 98% в физическом выражении (-82% в стоимостном выражении). Во II квартале 2022 года Россия продолжила импортировать только самые дорогие камни – средняя цена импортированного карата составила $2991.

Рынок синтетических алмазов

Summary. Теневой сегмент бизнеса портит репутацию рынка природных камней

Рынок синтетических алмазов – алмазов, выращенных в лабораториях – занимает небольшую долю рынка в целом, по разным оценкам – 3-4%. Основные производители на этом рынке – Китай и Индия, рынок растет стремительно – в 2022 году его рост составил 15-20%. Главный потребитель синтетических камней – США.

Сложно предположить, что синтетические алмазы будут способны полностью вытеснить природные камни с рынка. «Бриллианты – это навсегда», — заявили De Beers в своей рекламной кампании 1940-х. Хотя на рынке искусственных бриллиантов есть свои покупатели – так называемое «поколение Z» смещается к модели разумного потребления, предполагающего экологическую и социальную ответственность.

Однако самая большая угроза для рынка природных камней исходит не от смены модели потребления, а от теневого рынка. В настоящее время рынок синтетических алмазов не до конца оформился в отдельный рынок, зачастую синтетические алмазы смешиваются с природными: отличить один от другого можно только в геммологической лаборатории. По оценке Алроса, около 80% выращенных в лаборатории алмазов реализуются по такой схеме. Полулегальное положение рынка искусственных алмазов наносит серьезный ущерб рынку природных камней – формируется самый настоящий «рынок лимонов» Акерлофа.

Рынок лимонов – модель рынка с асимметрией информацией, опубликованная Дж. Акерлофом в 1970 году. Акерлоф привел в пример рынок подержанных автомобилей, на котором покупатели не имеют достоверной информации о качестве автомобиля, а потому не готовы платить высокую цену за автомобиль, который может оказаться некачественным. Это приводит к вытеснению с рынка качественных автомобилей, а затем и к полному исчезновению рынка.

Алмазодобывающие гиганты используют различные стратегии для снижения асимметрии информации. Так Алроса выпустила серийный прибор ALROSA Diamon Detector, позволяющий отличить природный камень от выращенного в лаборатории.

De Beers инвестирует в производство синтетических камней – в 2018 году компания создала отдельный бренд Lightbox, под которым продаются изделия из выращенных в лаборатории алмазов.

Один из крупнейших ритейлеров украшений с бриллиантами Tiffany & Co заявляют, что не занимаются и не планируют заниматься реализацией украшений с искусственными бриллиантами. В качестве одного из методов защиты от поддельных природных бриллиантов и «конфликтных» камней компания по большей части (более чем на 75% объема) приобретает и продает бриллианты размером больше 0,18 карат, которые регистрируются индивидуально.

Алмазные тренды

Появление синтетических камней стало началом новой эры в истории алмазов. Они дешевле натуральных (на 20-40%), при этом по характеристикам не уступают натуральным собратьям.

Прибыль от синтетических бриллиантов почти в 2 раза выше, чем у натуральных. Поэтому, по прогнозам, их производство в ближайшее время будет расти.

Еще один немаловажный тренд — смена поколений, которая повлияла на характер предпочтений потребителей. Молодые люди (от 19+) в основном обращают внимание на новые технологии и позиционирование бренда. Они критичны по своей натуре и менее привязаны к вещам.

Регулирование рынка алмазов

Summary. Россия еще год будет возглавлять процесс защиты от «кровавых» алмазов

Рынок алмазов – от добычи до реализации – регулируется достаточно тщательно, хотя существуют и пробелы регулирования.

Основное направление регулирования алмазного рынка – защита от так называемых «кровавых алмазов», камней, средства от продажи которых используются для финансирования военных действий повстанческих группировок в африканских странах (Анголе, Сьерра-Леоне, Либерия, Кот-д’Ивуар и другие).

На международном уровне регулирование осуществляется за счет Кимберлийского процесса. Кимберлийский процесс – международная схема сертификации алмазов, созданная в 2003 году для противодействия незаконной добыче алмазов и финансированию за счет добытых алмазов повстанческих группировок. В настоящий момент в Кимберлийском процессе принимают участие 56 стран, суммарно производящие 99,8% алмазов. Участники Кимберлийского процесса обязуются соблюдать набор требований относительно контроля производимых алмазов и обмена статистическими данными внутри Кимберлийского процесса, а также торговать только со странами-членами Кимберлийского процесса, выполняющими минимальный набор требований. В 2022 году в Кимберлийском процессе председателем была Россия, однако в связи с пандемией коронавируса, ее председательство отложено также и на 2022 год, а очередь Ботсваны – на 2022 год.

Деятельность Кимберлийского процесса иногда критикуют за недостаточный контроль исполнения требований – полностью искоренить торговлю «кровавыми алмазами» в некоторых странах Африки не удалось.

Существенная часть реализации легальных алмазов осуществляется через алмазные биржи (Бельгия, Индия, Израиль, Великобритания и другие). Всемирная федерация алмазных бирж, в частности, помогает унификации торговых практик.

Другое направление регулирования – маркировка синтетических алмазов. В рамках Кимберлийского процесса также ведется разработка практики маркировки всех произведенных внутри стран-участниц синтетических камней. Подобная практика поможет снизить асимметрию информации и защитить рынок природных алмазов.

Россия также разрабатывает систему маркировки драгоценных камней: объемы теневого оборота в России в ювелирной отрасли Минфин оценил в 58%. С 2022 года планируется запуск государственной интегрированной информационной системы драгметаллов и драгоценных камней, которая предполагает маркировку всех драгоценных камней, включая алмазы и бриллианты, и драгоценных металлов. Несмотря на вышеописанную важность подобной маркировки, следует отметить, что она накладывает некоторые издержки на всех участников производственной цепочки, но вероятно наибольшее значение дополнительные издержки будут иметь для ритейлеров: до 1 июля 2021 года будет необходимо промаркировать все остатки.

Крупнейшие биржи мира

Пять бирж правят бал в мировой алмазной торговле. На них представлены лучшие экземпляры камней любого типа, цвета, размера, огранки. Люди с разных уголков планеты приезжают для ведения бизнеса, но попасть на крупнейшие биржи мира не так-то просто.

Топ-5 крупнейших алмазных бирж мира:

- Рамат-Гана

- Антверпен

- Лондон

- Торонто

- Мумбаи

Рамат-Гана

Здесь находится главная алмазная биржа Израиля, которая представляет собой огромный комплекс организаций, работающих на рынке алмазов. Ежедневно биржу посещает более 6 000 человек.

Активному развитию биржи поспособствовала дружественная политика руководства страны. Алмазное сырье ввозится и вывозится без пошлины, для производителей предлагаются условия льготного кредитования, их интересы лоббируют на международном уровне. При этом деятельность всех предприятий, в том числе ювелирных магазинов и консультационных агентств строго контролируется.

Наличие собственных фабрик по огранке камней также дает стране конкурентные преимущества на рынке.

Алмазная биржа в Рамат-Гане надежно удерживает позиции лидера несмотря на появление других аналогичных организаций. Все дело в сохранении доступа к потребительским рынкам США, Гонконга и других стран Дальнего Востока. В условиях обострившейся конкуренции Израиль еще долго будет занимать главенствующие позиции.

Антверпен

Бельгия уже более 500 лет считается мировым центром торговли алмазами. В Антверпене полторы тысячи оптовых и розничных компаний ежегодно реализуют около 60% всех драгоценных камней. На антверпенской Алмазной бирже (AWDC) работают более двух тысяч участников, а огранка местных гранильных предприятий признана одной из самых качественных в мире.

Попасть в здание самой Алмазной биржи не так просто. Покупателю понадобится официальное приглашение от лица, имеющего право представлять интересы клиентов при заключении сделки на ее территории. Большая часть кристаллов продается оптом ювелирным домам и предприятиям. Однако купить бриллиант по рекомендации может и частное лицо.

Лондон

Лондонская алмазная биржа (LDB) была основана после окончания Второй мировой войны беженцами из Бельгии. Первый президент биржи — Макс Лэк. Ее услуги доступны только тем, кто строго соблюдает установленный кодекс поведения и занимает высокое положение в алмазной отрасли. Общее число участников никогда не превышало более 700 человек.

В 2015 году Лондонская биржа провела свой первый день открытых дверей.

Торонто

Канадская биржа — одна из самых молодых. Первые торги на ней прошли в январе 2010 года. С тех пор и участники торгов, и эксперты отмечают ее большой потенциал, который позволил ей получить членство Всемирной федерации алмазных бирж.

Появление новой крупной площадки по торговле алмазами и бриллиантами не случайно — Канада является третьим по величине производителем этих драгоценных камней, которые раньше распределялись по исторически сложившимся каналам сбыта. Собственная независимая ассоциация — шанс для канадского бриллиантового бизнеса выйти на новый, более современный уровень.

Мумбаи

Невозможно представить ювелирный мир без индийских алмазов. Ежегодно Индия экспортирует необработанные и ограненные драгкамни на сумму до 20 миллиардов долларов (16% ото всех товаров)! Организация Бхаратской алмазной биржи стала естественным продолжением развития бриллиантового бизнеса Индии.

Власти страны потратили на создание биржи почти два десятка лет, и в октябре 2010 года она открыла свои двери. Дилеры, оценщики, трейдеры, представители алмазных компаний, банковские и таможенные офисы разместились на сотнях тысяч квадратных метров в восьми зданиях по девять этажей каждое.

Алмазная биржа полностью оправдала ожидания по увеличению объема поставок индийских камней на международные рынки — уже в 2011 году ее оборот составил более 22 миллиардов долларов.

Последствия пандемии COVID-19

Upstream

Summary. Рудники на карантине: выживут не все

Два крупнейших алмазодобытчика – Алроса и De Beers – приняли решение о снижении добычи для предотвращения формирования низколиквидных остатков. Кроме того, к осени 2022 года обе компании все же снизили цены (Алроса сообщила о снижении в среднем на 10%) несмотря на то, что ранее Алроса придерживалась стратегии «цена превыше объема», аналогичной политики придерживалась и De Beers.

Обе компании скорректировали расписание торговых сессий, сделав временные рамки более мягкими. De Beers полностью отменила третий цикл продаж алмазов, а в рамках 4-го и 5-го циклов разрешила клиентам отказаться от приобретения алмазов, что крайне негативно отразилось на объеме продаж. Однако уже к 8-му циклу объем продаж восстановился до объема конца 2022 года.

Алроса аналогично предложила клиентам отказаться от покупки в апреле-августе 2022 года. Объемы продаж в кризисный период оставались на крайне низком уровне, однако к октябрю 2022 года так же восстановились.

Кроме того, в 2022 году планово закрылся крупнейший в мире алмазный рудник Аргайл (Австралия), принадлежавший компании Rio Tinto, объем добычи на котором составлял около 14 млн карат в год (около 10% всей алмазодобычи). В совокупности со снижением добычи алмазов в ответ на пандемию, вероятно ощутимое сокращение предложение алмазов в ближайшие годы.

Многие алмазодобывающие оказались не способны поддерживать операционную модель в период пандемии и попали в серьезные финансовые затруднения. У крупных игроков (Алроса, De Beers, Rio Tinto) подобных финансовых проблем не возникает, в частности за счет размера компании. Алроса во II квартале 2022 года увеличила долг почти в полтора раза по сравнению с тем же периодом 2022 года: в мае были размещены рублевые облигации на 25 млрд рублей сроком на 5 лет, в июне – еврооблигации на сумму $500 млн на 7 лет, кроме того, были привлечены банковские кредиты на 2 года для обеспечения операционной деятельности ликвидностью. De Beers данные по долговым обязательствам не раскрывает, однако материнская компания Anglo-American также увеличила объем долга, в том числе направленного на привлечение оборотного капитала для De Beers.

Среди игроков «второго эшелона» волна банкротств уже началась в алмазной индустрии с дефолта Dominion Diamond 24 апреля 2022 года и может продолжиться и другими банкротствами. Dominion Diamond в свою очередь подала иск о защите от кредиторов, а в настоящее время прорабатывает возможности реструктуризации долгов и ищет новое финансирование. Кроме того, компания в скором времени планирует возобновить добычу на руднике Экати, которая была приостановлена весной 2022 года в связи с эпидемиологическими ограничениями.

Таблица 1. Кредитные рейтинги основных алмазодобывающих компаний. Источник: составлено автором.

| Fitch | Moody’s | S&P | |

| ALROSA | BBB- (stable) 11.06.2020 | Baa2 (stable) 15.06.2020 | BBB- (stable) 09.06.2020 |

| De Beers (Anglo American) | BBB (stable) 05.05.2020 | Baa2 (negative) 24.11.2020 | BBB (stable) 12.05.2020 |

| RioTinto | A (stable) 05.05.2020 | A2 (stable) 01.10.2020 | A (stable) 13.02.2018 |

| Petra diamonds | Caa3 12.05.2020 | D (11.05.2020) | |

| Mountain Province Diamonds | CCC (negative) 27.08.2020 | Caa3 (negative) 20.07.2020 | CCC- (negative) 04.05.2020 |

| Dominion Diamond | D 24.04.2020 |

Источник: составлено автором.

Midstream

Summary. Огранщики Индии консолидируются

Серьезный урон пандемия и последовавшие ограничения экономической деятельности нанесли Индии – крупнейшему огранщику алмазов. На огранном рынке Индии – тысячи небольших компаний и сотни тысяч мастеров-огранщиков, которым компании оказались не в состоянии платить зарплату в связи с ограничениями экономической деятельности. Для поддержки отрасли и создания возможности распродажи имеющихся запасов Индия на два месяца (с перерывом)объявила мораторий на импорт алмазов. К сентябрю 2020 года импорт алмазов в Индию уже восстановился и $1347,3 млн долларов, что на 16% больше, чем в сентябре 2022 года.

Судя по всему, пандемия не слишком навредила спросу на крупные и дорогие камни, но со средних камней спрос сместился в сторону более дешевых аналогов. Так экспорт из Индии природных бриллиантов в апреле-сентябре 2022 года упал на 36,5% по отношению к аналогичному периоду 2022 года, тогда как экспорт синтетических бриллиантов вырос на 14,6% за тот же период. Импорт синтетических алмазов в Индию так же вырос на 36%, при этом спрос на остальные драгоценные камни и металлы значительно упал. В некоторой степени это связано с запретом на импорт, но вероятно повлиял и вышеописанный фактор сместившегося спроса.

Однако восстановление зависит от риска возникновения «второй волны» коронавируса в Индии: новые ограничения экономической деятельности несомненно негативно повлияют на деятельность огранщиков.

В результате вышеописанных событий возможна консолидация рынка огранки алмазов в Индии за счет ухода с рынка неэффективных компаний. Появление нескольких лидеров может облегчить проблему финансирования за счет большей прозрачности и раскрытия информации. Кроме того, в случае олигополизации огранного сектора, могут произойти изменения в глобальной цепочке производства бриллиантов: возможно появление одного или нескольких крупных игроков с серьезной переговорной позицией.

Оценка алмазов: система GIA

В 1953 году Геммологический институт Америки (GIA) разработал одну из самых точных систем оценки алмазов. Большинство геммологических лабораторий мира для определения стоимости камней до сих пор опираются на классификацию GIA «4С».

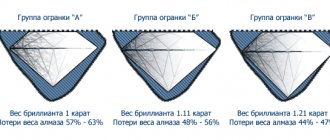

Система разделяет алмазы на пять ступеней качества: плохое, удовлетворительное, хорошее, очень хорошее и отличное. Качество алмазов определяется по 4 ключевым параметрам: масса в каратах (Carat weight), цвет (Color), чистота (Clarity) и огранка (Cut).

Вес

Вес добытого драгоценного камня напрямую влияет на его стоимость. Масса и размер алмазов измеряются в каратах: 1 карат (ct) эквивалентен 0,2 грамма.

В зависимости от веса алмазы делятся на мелкие (до 0,29 карат), средние (0,3-0,69 карат) и крупные (свыше 0,7 карат).

Обычно крупные минералы имеют более высокую стоимость, однако некоторые мелкие камни более ценны — если обладают уникальными качественными характеристиками.

Цвет

Полностью бесцветные «белые» камни – самые дорогостоящие, так как в природе встречаются крайне редко. Объяснение тому простое: чем прозрачнее алмаз, тем больше он искрится и блестит.

Окрашенные бриллианты оцениваются по иным параметрам. Специально для «цветастых» находок GIA разработал шкалу, по которой геммологи всего мира определяют насыщенность того или иного оттенка.

Цветные алмазы могут иметь самые разнообразные цветовые вкрапления. Самые распространённые оттенки – желтоватый и белый. Реже всего встречаются камни красного, синего, зелёного и фиолетового оттенков.

Также есть алмазы так называемого фантазийного оттенка. К ним относятся камни, не попавшие в шкалу GIA. Их разделяют «путём определения оттенка, насыщенности, тонов от светлого до тёмного и однородностью распределения цвета бриллианта.

Чистота

Чистота – это степень наличия сколов, трещин, воздушных пузырьков и других дефектов как снаружи, так и внутри камня. Примечательно, но камни без внутренних дефектов ценятся больше, чем алмазы, «чистые» снаружи.

Самыми редкими считаются алмазы без каких-либо внутренних включений, либо с незначительными дефектами, которые не обнаруживаются стандартным по GIA методом оценки при помощи лупы с 10-кратным увеличением.